App Store Connect 帮助

提供税务信息

若要接收来自 Apple 的付款,你还需要根据当地法律输入银行业务信息并提交报税表。App Store Connect 会验证你提供的信息。

提交报税表之前,你需要先接受《付费应用程序协议》。接受协议后,你将看到需要提交的报税表。大部分报税表可以通过电子方式提交。

《付费应用程序协议》要求所有开发者均必须填写美国报税表。根据你开发者账户所在的国家或地区,你可能需要提交额外的报税表。请参见下方针对特定国家或地区的说明,了解你可能适用的其他要求。

常驻美国

如果你常驻美国,系统会提示你填写 W-9 报税表。美国报税表需要填写纳税人识别号码。

-

个人:请提供社会安全号码(Social Security Number,SSN)或者个人纳税人识别号码(Individual Taxpayer Identification Number,ITIN)。

-

商务实体:请提供雇主身份识别号码(Employer Identification Number,EIN)。

常驻美国境外

如果你不常驻美国,则可能需要填写 W-8BEN、W-8BEN-E 或 W-8ECI。系统会提示你回答一系列问题,帮助你确定最适用的报税表以及其他需要提供的证明材料。如果无法在 App Store Connect 中找到所需的报税表,请联系我们。

![]() 提示:你可以参考或下载页面顶部的说明和提示文件,了解如何正确提供 W9、W-8BEN 或 W-8BEN-E 信息。

提示:你可以参考或下载页面顶部的说明和提示文件,了解如何正确提供 W9、W-8BEN 或 W-8BEN-E 信息。

提交此信息后,你将无法在 App Store Connect 中对其进行任何更改。如需进行更正或获取其他报税表,请联系我们。请注意,即使我们已将更新后的信息记入你的档案,App Store Connect 中仍然会显示你最初提供的信息。

必要职能:“账户持有人”职能、“管理”职能或“财务”职能。请参见职能权限。

-

在首页上,点按“商务”。

-

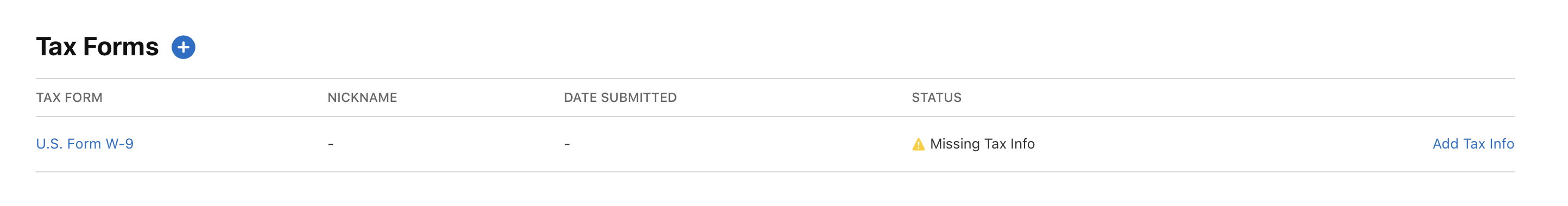

在“协议”标签页,找到“报税表”部分。

-

在要填写的报税表旁,点按“添加税务信息”。

如果没有显示你想要填写的报税表,请点按“报税表”旁的(+)按钮,从菜单中选择“付费 App”,勾选要添加的报税表,然后点按“添加”。

根据你的开发者账户所在国家或地区,系统会显示相应的报税表。如需进行更改,请联系我们。

-

输入要求提供的信息。

-

检查输入的信息是否完整准确,然后点按“提交”。

部分报税表可在 App Store Connect 中修改,但也有部分报税表需要联系我们进行更改。如果你在财务月月末前更新了报税表信息,则更新会体现在当月收入中,否则会体现在次月收入中。

澳大利亚

以下情况需填写报税表:

开发者常驻澳大利亚。

尽管根据法律要求,你可能不需要向澳大利亚政府注册商品和服务税(GST),但 Apple 要求常驻澳大利亚的开发者必须先注册 GST,然后才能销售 App。

必填税务信息:

澳大利亚商业号码(ABN)和 GST 注册证明。

该证明可以是注册 ABN 的截屏或 PDF 文件。另请收集其他证明信息,以证明此 ABN 与你提供给 Apple 的法律实体名称相关联,并证明该开发者确已注册 GST。

编辑税务信息:

提交此信息后,你将无法在 App Store Connect 中对其进行任何更改。如需进行更正或获取其他报税表,请联系我们。

巴西

以下情况需填写报税表:

开发者常驻巴西。

必填税务信息:

CNPJ(颁发给公司或组织的 14 位数税务识别码)

或

CPF(颁发给个人的 11 位数税务识别码)

可选择性提供的税务信息:

如果你不常驻巴西,但所居留的国家或地区与巴西签订了税收协定,则可以上传当地的税务居留证。如果未提供居留证,则你在巴西的销售额可能需要按标准税率缴纳适用的预扣税。如果你所在的国家或地区根据巴西法律被列入黑名单,则预扣税率不会降低。如果对如何办理税务居留证有疑问,请联系相应税务机关。

收到你的税务居留证后,我们会确认巴西与你居留的国家或地区之间是否有适用的税收协定优惠。在此之前,你的预扣税税率不会降低。你可以开始在巴西销售内容(假设你已提交了所有必需的银行业务和税务信息),但付款将按标准税率缴纳适用的预扣税,直到我们完成你的居留证审核并确认适用税率优惠。

编辑税务信息:

提交此信息后,你将无法在 App Store Connect 中对其进行任何更改。如需进行更正或获取其他报税表,请联系我们。

加拿大

以下情况需填写报税表:

开发者常驻加拿大。

必填税务信息:

如果你常驻加拿大,则必须提供加拿大商品和服务税(GST)/统一销售税(HST)税号。常驻魁北克省的开发者还需要提供魁北克销售税(QST)税号。

根据加拿大法律,你在加拿大 App Store 中的销售收入将扣除 Apple 佣金的 GST/HST 和 QST/PST 税款(如适用)。扣除的 GST/HST 和 QST/PST 税款需要由你支付;适用情况下,GST/HST 和/或 QST 税款可以申请税收抵免。Apple 会每月开具佣金税发票,你可以在 App Store Connect 中获取发票。

你的证明材料将用于填充魁北克 FP-2506-V 报税表第 4 部分,或者 GST/HST 506 报税表 D 部分的信息,Apple 将完成第 5 部分或 E 部分填写,并向你提供填写完成的报税表,你可以自行下载。

可选择性提供的税务信息:

如果你常驻加拿大境外,可向 Apple 发送以下任一报税表,或同时发送两份报税表:

-

GST506(如果注册了 GST)

-

魁北克 FP-2506-V 报税表(如果注册了 QST)

请将证明材料通过电子邮件发送至 canada_tax@apple.com(首选方式),也可以邮寄至:

Apple Canada Inc.

MS: 580-GL

12545 Riata Vista Circle

Austin, TX 78727-6524

USA

编辑税务信息:

如果你常驻加拿大,则可以随时在 App Store Connect 中更新你的加拿大税务信息。

如果你不常驻加拿大,则需要更新加拿大报税表时,请将其发送至 canada_tax@apple.com 或联系我们。

墨西哥

以下情况需填写报税表:

开发者常驻墨西哥,或在墨西哥进行了税务登记。

墨西哥 App Store 中的所有销售额均需缴纳增值税(VAT)。

如果你属于以下情况,Apple 将代你收取 VAT 并直接向墨西哥税务部门缴纳税款:

-

未在墨西哥进行税务登记的个人(无论是否常驻墨西哥)

-

常驻墨西哥境外,未在墨西哥进行税务登记的公司

如果你属于以下情况,Apple 将代你收取 VAT 并将税款付给你:

-

已在墨西哥进行税务登记的个人(无论是否常驻墨西哥)

-

常驻墨西哥境外,但已在墨西哥进行税务登记的公司

-

常驻墨西哥境内的公司

请将收到的 VAT 税款妥善缴纳至墨西哥税务部门,并向 Apple 提交相应的税务信息。

必填税务信息:

如果你常驻墨西哥,则可能需要缴纳预扣所得税和 Apple 佣金的增值税,具体请参见下文。在适用情况下,Apple 将每月开具佣金增值税发票和预扣所得税证明。

公司:

-

墨西哥税号

-

墨西哥税务登记文件

Apple 佣金的增值税会从你的收入中扣除,但这部分金额可申请进项税额抵免。

已进行税务登记的个人:

-

墨西哥税号

-

墨西哥人口登记号码(Clave Única de Registro de Población)

-

墨西哥税务登记文件

你的收入将扣除 Apple 佣金的增值税(此部分金额可申请进项税额抵免)以及你每月全球销售总收入的预扣所得税。

未进行税务登记的个人:

你的收入将扣除 Apple 佣金的增值税(此部分金额可申请进项税额抵免)以及你每月全球销售总收入的预扣所得税。

编辑税务信息:

你可以随时在 App Store Connect 中更新你的墨西哥税务信息。如果你在财务月月末前更新了报税表信息,则更新会体现在当月收入中,否则会体现在次月收入中。

【注】Apple 的财务月份可能与日历月份不一致。

新加坡

以下情况需填写报税表:

开发者常驻新加坡。

必填税务信息:

新加坡商品和服务税(GST)注册号码,或表明尚未注册新加坡 GST。

新加坡 GST 注册号码是新加坡税务局(IRAS)颁发的 10 位数号码,由字母和数字构成。请咨询税务顾问,了解你的企业或组织适合哪种注册类型。

如果你在新加坡注册了 GST,则 Apple 从你在韩国(地区代码为“KR”)及南亚和太平洋地区(地区代码为“AP”)App Store 中销售 App 和 App 内购买项目所得的佣金将需要缴税。

如果你未提供新加坡 GST 注册号码,或没有表明你尚未注册 GST,则根据新加坡 GST 条例,Apple 从你在 App Store 中销售 App 和 App 内购买项目所得的全球佣金将需要缴税。

编辑税务信息:

你可以随时在 App Store Connect 中更新你的新加坡税务注册状态。

为确保系统能正确计算你的收入,请务必在 App Store Connect 中填写并及时更新新加坡报税表。请注意,Apple 因上述情形所获佣金的税款调整不会溯及既往。

“管理发票和其他税务文稿”中的佣金税发票和税单

韩国

以下情况需填写报税表:

开发者常驻韩国。

必填税务信息:

-

韩国商业登记号码(BRN,사업자등록번호);

-

90 天内颁发的商业登记证明(BRC,영문 사업자등록증명)及其英译版本。

或

-

韩国国税厅(NTS)的注册号码(국세청 고유번호);

-

90 天内颁发的 NTS 登记证明(고유번호증)及其英译版本。

BRN 通常适用于常驻韩国的组织,而 NTS 注册号码则适用于非营利组织。请咨询税务顾问,了解你的企业或组织适合哪种注册类型。

未提供最新信息和证明的开发者可能无法如期获得收入,也无法收到电子税务发票。这种情况下,开发者将收到现金收据,而非电子税务发票。进一步了解。

编辑税务信息:

如果韩国税务信息未处于核实阶段,你可以在 App Store Connect 中进行更新。

更新 BRN(사업자등록번호)时,请提供 90 天内颁发的最新 BRC(영문 사업자등록증명)及其英文译文。

更新韩国国税厅(NTS)的注册号码(국세청 고유번호)时,请提供 90 天内颁发的最新 NTS 登记证明(고유번호증)及其英译版本。

此外,如果缺失任何必要的税务信息,“协议”页面会通过横幅显示提醒。如果对我们的核实结果有任何疑问或疑虑,请联系我们。

台湾

以下情况需填写报税表:

开发者常驻台湾,或注册有台湾税务识别码(TIN)。

若不在台湾报税,则无须提供台湾报税表。Apple 将根据《付费应用程序协议》附表 2 收取税费并缴纳至台湾的相应税务机关。

必填税务信息:

台湾税务识别码(TIN)

你是否在 App Store Connect 中提供税务识别码将影响税款金额。请提供税务识别码以确保我们能够正确计算你的收入。

编辑税务信息:

提交页面后,你将无法在 App Store Connect 中对其进行任何更改。如需进行更正或获取其他报税表,请联系我们。

泰国

以下情况需填写报税表:

开发者常驻泰国。

必填税务信息:

泰国增值税(VAT)注册号,或表明未注册泰国 VAT。

如果你未提供泰国 VAT 注册号,且没有表明你尚未注册 VAT,则根据泰国税务条例,Apple 从你在泰国 App Store 中销售 App 和 App 内购买项目所得的佣金将需要纳税。为确保系统能正确计算你的收入,请务必在 App Store Connect 中填写泰国报税表。

编辑税务信息:

你可以随时在 App Store Connect 中更新你的泰国税务信息。

“管理发票和其他税务文稿”中的佣金税发票和税单